El RSI puede ser muy útil y aquí podrás comprenderlo en detalle con ejemplos que te ayudarán. Además, sabrás cómo aplicarlo para llevar tu análisis técnico avanzado al siguiente nivel.

- ¿Qué es el Índice de Fuerza Relativa?

- Cómo utilizar estrategias avanzadas de RSI en el trading

- ¿Por qué es importante integrar el RSI con otras herramientas técnicas?

- Utilizando el RSI en escenarios de trading exitosos

- ¿Cómo personalizar el RSI para las condiciones cambiantes del mercado?

- Reflexiones finales

- Cuestionario

- Preguntas frecuentes

El Índice de Fuerza Relativa (RSI, del inglés Relative Strength Index) es un popular indicador técnico usado por aquellos inversores que desean conocer la tendencia del mercado y, sobre todo, el impulso potencial de una operación. Este indicador permite mejorar las estrategias de trading, ya que las vuelve más precisas. La combinación con otros indicadores y patrones técnicos es una buena opción para precisar aún más estas estrategias.

¿Qué es el Índice de Fuerza Relativa?

El Índice de Fuerza Relativa (o indicador RSI, del inglés Relative Strength Index) es un tipo de trading técnico usado para analizar los movimientos de los precios de una acción o de otros activos.

Este indicador de impulso, fue desarrollado por J. Welles Wilder Jr. (1978), proporciona a los traders información valiosa sobre la tendencia del mercado y les ayuda a identificar señales de cambio de tendencia.

En este sentido, el RSI ayuda a los traders a identificar momentos en los que un mercado puede estar

Existe un fenómeno llamado divergencia, al que hay que prestar atención. ¿De qué trata? La divergencia de RSI se da cuando el precio se mueve en la dirección opuesta al RSI, y se puede dar tanto una divergencia RSI alcista como una divergencia RSI bajista. La divergencia alcista ocurre cuando el precio alcanza mínimos más bajos, pero el RSI alcanza mínimos más altos; esto podría indicar que el precio podría revertirse más adelante y comenzar a subir.

Por otra parte, la divergencia bajista se da cuando el precio alcanza máximos más altos, pero el RSI alcanza máximos más bajos; lo anterior se traduce en que el precio podría revertirse más adelante y comenzar a moverse hacia abajo. Así, e independientemente de si la tendencia subyacente es alcista o bajista, una divergencia entre la acción del precio y el RSI es una señal de que la tendencia podría estar a punto de terminar.

Cómo utilizar estrategias avanzadas de RSI en el trading

Al momento de crear una estrategia de trading avanzada, se pueden emplear niveles RSI que son distintos de 30 y 70. Por ejemplo, es posible entrar a una operación con 30 para no perder la oportunidad, pero también lo podrías hacer en 35, lo que es un enfoque más agresivo, pero podría adaptarse mejor a las condiciones del mercado.

Por otra parte, adoptar un enfoque más conservador y usar 25/75 o 20/80 te permitiría entrar en una operación que probablemente tenga una mayor probabilidad de ganancia o pérdida. Si el RSI alcanza ese nivel más bajo, te beneficiarías de otros traders que usaron los niveles 30/70 que ya han tenido stop out en sus operaciones y movieron el RSI a un nivel más extremo.

Además, estas no son las únicas formas de que tu estrategia de RSI siga un enfoque más avanzado a la hora de efectuar tu trading. Es importante saber que el RSI es una versátil herramienta capaz de ajustarse y combinarse con otras estrategias y, para ello, es clave reconocer los cambios sutiles en el impulso y el sentimiento del mercado.

Consejo: Tener varios RSI configurados en diferentes períodos de tiempo da una visión más completa de las condiciones del mercado.

¿Por qué es importante integrar el RSI con otras herramientas técnicas?

En línea con lo que comentábamos en el punto anterior, resulta útil combinar el RSI con otros indicadores y patrones técnicos para una mejor y más precisa estrategia de trading. Algunos de ellos pueden ser:

- El RSI es un

oscilador y fluctúa según las condiciones del mercado. Por ello, integrar indicadores estáticos pueden ayudar a identificar momentos en los que el RSI y una línea de tendencia o niveles de soporte/resistencia están emitiendo la misma señal. - Usar el RSI con medias móviles (MA) puede reducir señales falsas. Un trader podría optar por posiciones largas solo si la acción supera un promedio móvil específico, incluso si el RSI muestra sobreventa. Además, un cruce simultáneo de dos medias móviles junto con un nivel clave del RSI puede señalar un cambio inminente en el momentum y la dirección del mercado.

- Combinar el RSI con los niveles de retroceso de Fibonacci puede proporcionar puntos de entrada y salida más precisos. Por ejemplo, si una acción retrocede hasta un nivel significativo de Fibonacci y su RSI en sobreventa, podría indicar una buena oportunidad de compra.

- Que el RSI y las bandas de Bollinger se utilicen en conjunto también puede ser útil. Por ejemplo, si un precio toca la banda inferior de Bollinger junto a una lectura del RSI por debajo de 30, podría ser una señal de un posible rebote y, por ende, de compra.

Consejo: Cuantos más indicadores señalan una lectura combinada, más fuerte será la señal general.

Utilizando el RSI en escenarios de trading exitosos

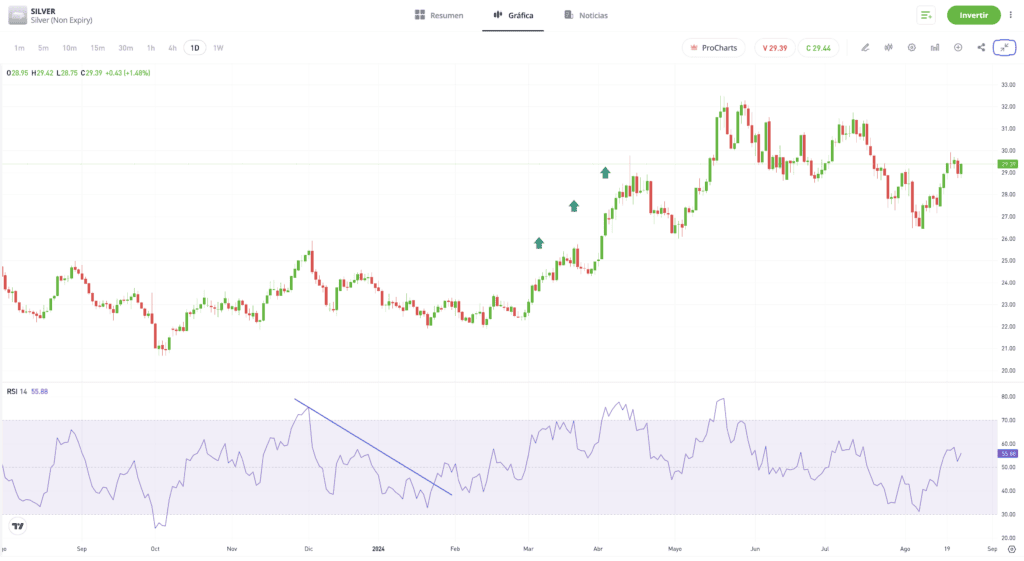

Llevemos el indicador RSI a escenarios reales, lo que puede ser de mucha utilidad para los traders. En el siguiente gráfico de precios, que corresponde al mercado de la plata, la tendencia bajista del RSI se rompe justo cuando comienza una tendencia alcista significativa.

El rendimiento pasado no es una indicación de resultados futuros.

Fuente: eToro

El gráfico que se presenta a continuación muestra cómo una estrategia basada en la divergencia RSI-precio ayudó a identificar un momento particular en el que una tendencia alcista finalizó y fue seguida por una debilidad de los precios.

El rendimiento pasado no es una indicación de resultados futuros.

Fuente: eToro

¿Cómo personalizar el RSI para las condiciones cambiantes del mercado?

¿La alternativa de usar el rango básico de 30-70 de RSI es el camino que deberías seguir? No necesariamente. Por ejemplo, hay sentimientos del mercado que hacen que este enfoque sea menos efectivo. Cuando esto se da, el RSI puede dar una lectura superior a 70 o inferior a 30 durante un tiempo tal que se pueden activar los stop loss en cualquier operación y se minimicen las pérdidas.

Para enfrentar esto, se pueden hacer ciertos ajustes a los parámetros:

- En cambio, si los mercados están en calma, se puede tomar una actitud más conservadora que el rango básico de 30-70.

- Si la volatilidad de los precios aumenta, se puede ajustar el rango a niveles más extremos.

Reflexiones finales

Uno de los principales objetivos del RSI es que es un indicador que entrega información sobre la tendencia del mercado y ayuda a los traders a identificar señales de cambio de tendencia. Adicionalmente, se puede utilizar como una herramienta independiente en una estrategia de trading y como un indicador adicional.

Además, el RSI se puede combinar con otros indicadores y patrones técnicos como con medias móviles o los niveles de retroceso de Fibonacci, por ejemplo; esto ayuda aún más a la obtención de resultados certeros que ayuden a tus estrategias.

Aprende sobre varios indicadores de trading con la Academia de eToro

Cuestionario

Preguntas frecuentes

- ¿De qué forma los traders pueden utilizar el RSI para detectar posibles divergencias del mercado?

-

Un trader puede utilizar el RSI para detectar una divergencia de precios cuando la métrica registra máximos más altos o mínimos más bajos que no coinciden con el mismo patrón en otro gráfico.

- ¿Cuáles son las consideraciones clave al momento de ajustar los parámetros del RSI para que se alineen con estilos de trading específicos?

-

Es importante establecer los parámetros del marco temporal del monitor RSI para que coincidan con el marco temporal de tu estrategia. Los traders que ejecutan estrategias especulativas a corto plazo pueden encontrar más utilidad en los marcos temporales de RSI más cortos, incluso de un minuto.

- ¿Cómo se puede utilizar el RSI para mejorar la gestión de riesgos en el trading?

-

Si tienes la suerte de estar en una operación ganadora, la gestión de esta operación debe convertirse en tu prioridad. Una señal de que el mercado se ha sobrecomprado o sobrevendido podría tomarse como una señal de que es necesario ajustar los stop loss para que te asegures de acumular parte de la ganancia no realizada y evitar las pérdidas.

Esta información es únicamente para fines educativos y no debe interpretarse como un consejo de inversión, una recomendación personalizada, una oferta o una solicitud para comprar o vender instrumentos financieros.

Este material se ha preparado sin considerar objetivos de inversión o situaciones financieras particulares. Además, no cumple con los requisitos legales y regulatorios que promueven la investigación independiente.

No todos los servicios e instrumentos financieros mencionados están disponibles en eToro. Cualquier referencia al rendimiento pasado de un instrumento financiero, índice o producto de inversión consolidado no es, ni debe considerarse, un indicador fiable de resultados futuros. La disponibilidad de todos los productos y servicios mencionados puede variar según la jurisdicción y el país.

eToro no se responsabiliza ni asume ninguna obligación por la precisión o integridad del contenido de esta guía. Asegúrate de comprender los riesgos asociados con la inversión antes de comprometer tu capital. Nunca arriesgues más de lo que puedas permitirte perder.