El mercado llega al final de 2025 en un estado que, paradójicamente, combina fortaleza y fragilidad. Las bolsas cotizan cerca de máximos, los flujos hacia renta variable han sido muy intensos y el sentimiento inversor ha cruzado sin complejos al terreno de la codicia. En términos de “momentum”, el mensaje es claro con una tendencia claramente alcista.

En términos de riesgo, la lectura es mucho más matizada.

Lo llamativo de este ciclo no es tanto la subida, sino la capacidad del mercado para seguir avanzando incluso en un entorno que, objetivamente, no es benigno. A pesar de tensiones geopolíticas, déficits elevados, inflación estructuralmente más alta y un debate creciente sobre la calidad de los datos macro, los activos de riesgo han seguido funcionando. Para muchos inversores, la conclusión es casi automática: mientras haya liquidez, el mercado aguanta. Y, de momento, esa liquidez está ahí.

La política monetaria se ha vuelto claramente acomodaticia, no tanto porque los datos lo exijan, sino porque el sistema parece incapaz de tolerar tensiones prolongadas. Incluso con inflación todavía por encima de los objetivos oficiales, los bancos centrales han optado por recortar tipos y volver a expandir balances, justificándolo en la necesidad de evitar dislocaciones en los mercados monetarios. Al mismo tiempo, la política fiscal no compensa ese impulso, sino que lo refuerza, manteniendo déficits elevados y añadiendo presión estructural a los precios.

Este entorno ha sido históricamente favorable para los activos financieros, y el mercado lo sabe. De ahí los flujos masivos hacia ETFs de renta variable, la reducción de coberturas de volatilidad y la sensación generalizada de que “el riesgo está controlado”. El problema es que cuando esa percepción se instala de forma unánime, el margen de error se estrecha.

Las métricas de sentimiento no indican necesariamente un giro inmediato, pero sí un cambio claro en la asimetría. El potencial adicional de subida a corto plazo es limitado frente al riesgo de correcciones tácticas más profundas. No hablamos de un final de ciclo clásico, sino de un mercado que empieza a descontar un escenario demasiado benigno en relación con los riesgos que se acumulan por debajo.

Y esos riesgos no son menores. La gran amenaza no es una recesión convencional, sino una combinación mucho más incómoda con un crecimiento debilitándose mientras la inflación permanece elevada. Un escenario de este tipo obliga a convivir con tipos reales exigentes, presión sobre márgenes empresariales y un encarecimiento progresivo del capital, incluso aunque los tipos oficiales bajen. El comportamiento de la parte larga de la curva de tipos ya apunta en esa dirección pues el mercado de bonos no compra la narrativa de inflación controlada.

Hasta ahora, las empresas han logrado absorber parte del impacto sacrificando márgenes. Pero esa capacidad no es infinita. Conforme avanzamos hacia 2026, el traslado de costes al consumidor será más difícil y el deterioro del crédito empezará a ser visible, primero en los segmentos más débiles y luego, de forma más amplia. Los spreads siguen estrechos, pero lo hacen sobre una base de endeudamiento creciente, lo que incrementa la vulnerabilidad del sistema ante cualquier desaceleración.

Nada de esto invalida el hecho de que el mercado siga siendo alcista. El error sería interpretar esa fortaleza como ausencia de riesgo. La historia demuestra que los periodos de mayor complacencia suelen coincidir con momentos en los que la gestión activa del riesgo marca la diferencia entre preservar capital o perderlo innecesariamente.

Entramos en 2026 con un mercado sostenido por liquidez, confianza y “momentum”, pero también con desequilibrios claros en política económica, inflación y crédito. Para el inversor, el reto no es adivinar el próximo movimiento, sino seguir participando en la tendencia sin renunciar a la disciplina. Porque cuando el mercado deja de premiar la codicia, lo hace sin previo aviso.

Así está el tablero. Y es ahora cuando conviene jugarlo con cabeza.

Niveles técnicos clave

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

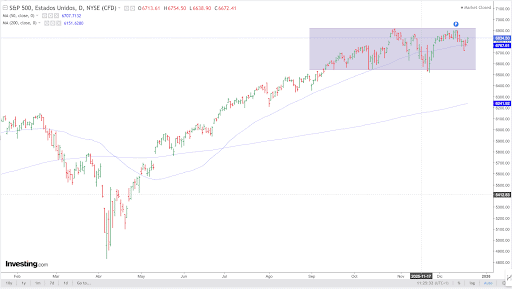

1.- S&P

Desde un punto de vista técnico, el SP500 sigue consumiendo tiempo en el canal dibujado entre los 6530 y los 6920 puntos. Los niveles de volatilidad siguen siendo muy bajos (un Vix por debajo de 15) y el sentimiento inversor sigue en zona neutral, lo que no genera de momento, divergencia alguna con el actual momento del índice. Eso nos lleva a tener que repetir la necesidad de no caer en complacencia y establecer muy bien los niveles de control de riesgo. Perder los 6500-6530 nos llevaría a desplegar un movimiento mayor de implicaciones bajistas.

Source: investing.com

2.- BITCOIN (BTC)

Bitcoin en 2025 y el por qué no es una moda pasajera

A medida que Bitcoin cumple más de quince años de existencia, algunas comparaciones simplistas persisten. Se le sigue describiendo, a veces desde posiciones influyentes, como una moda especulativa o un objeto sin valor intrínseco. En 2025, ese marco resulta cada vez menos útil para entender qué es, y qué no es, Bitcoin.

Bitcoin no es un producto de consumo ni una tendencia cultural. No depende del gusto del público ni de ciclos de popularidad. Su propuesta es monetaria y estructural, es un activo digital escaso, no soberano y resistente a la manipulación, diseñado para funcionar al margen de decisiones discrecionales. Evaluarlo como si fuera un fenómeno de moda es confundir categorías.

Desde el punto de vista de la utilidad, Bitcoin se ha consolidado como un activo con funciones claras para distintos perfiles, pues puede ser un activo volátil para estrategias de riesgo, una cobertura frente a la devaluación monetaria y, cada vez más, un seguro parcial ante episodios de estrés financiero. Estas funciones no responden a emociones pasajeras, sino a desequilibrios persistentes del sistema económico global.

La demanda tampoco sigue la lógica de los bienes efímeros. En lugar de agotarse, Bitcoin ha mostrado ciclos recurrentes de expansión y corrección que, con el tiempo, tienden a estabilizarse sobre niveles más altos de adopción, liquidez e integración institucional. En 2025, la narrativa ya no gira en torno a su supervivencia, sino a su encaje dentro del sistema financiero.

La oferta, por su parte, permanece inalterada, pues es fija, predecible y verificable. No puede ajustarse para estimular crecimiento ni responder a presiones políticas. Esta característica, irrelevante para un producto comercial, es central para un activo monetario.

El debate sobre su valor fundamental sigue abierto, pero también ha evolucionado. Como ocurre con el oro, el valor de bitcoin no proviene de flujos de caja, sino de su función como activo no controlado por una autoridad central. En un mundo donde los mercados descuentan expectativas con creciente flexibilidad, exigir a bitcoin criterios que ya no se aplican de forma consistente al resto de activos resulta cada vez menos convincente.

Así las cosas, en 2025 Bitcoin ya no puede despacharse como una moda. Puede discutirse su papel final, su escala o su impacto, pero no su naturaleza pues no es un juguete financiero, sino una tesis monetaria que ha demostrado resiliencia en un sistema en transformación.

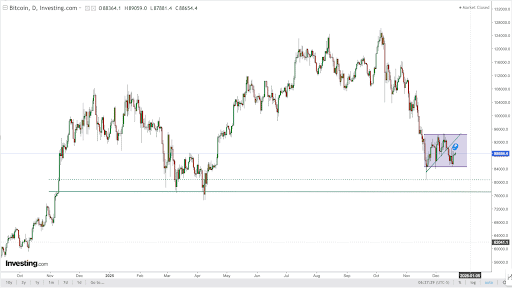

Desde un punto de vista técnico, seguimos en la necesidad ver precios por encima de los 94K USD con aumento de volumen para dejar atrás el riesgo de caídas superiores. Si lo hace, el camino a los 100K USD podría despejarse. Por abajo son los 84K USD los niveles que sujetan en el corto plazo los precios, siendo los 80K USD la verdadera referencia a no perderse. Si lo hace, objetivo en los 76K USD primero y los 73K USD la siguiente.

Source: investing.com