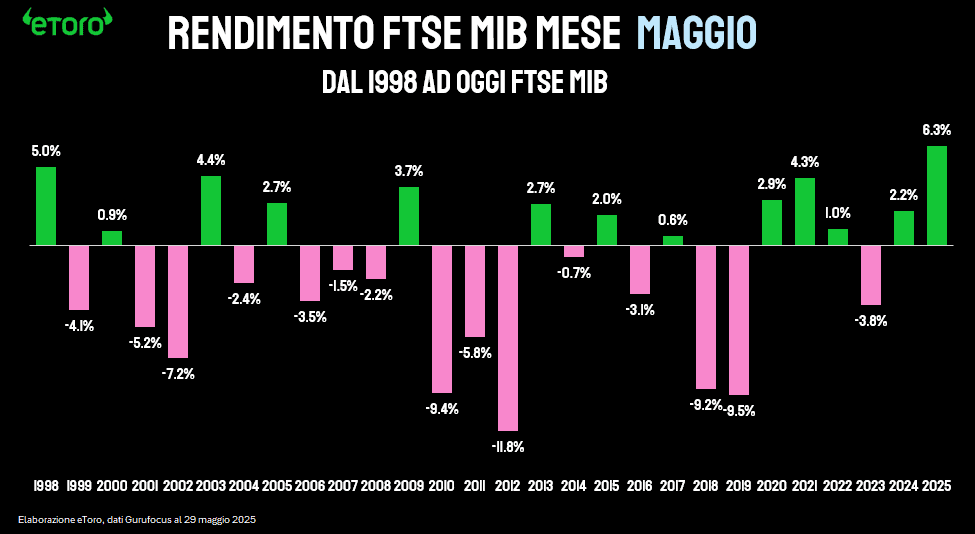

Altro che “Sell in May”. Maggio 2025 si candida a entrare negli archivi storici di Piazza Affari.

Con un +6,3% month-to-date sul FTSE MIB, in attesa dell’ultima seduta odierna, l’indice si avvia a chiudere il miglior maggio dal 1998. In termini di Total Return, il progresso sale a +8,2%, un’accelerazione simile non si vedeva da giugno 2023.

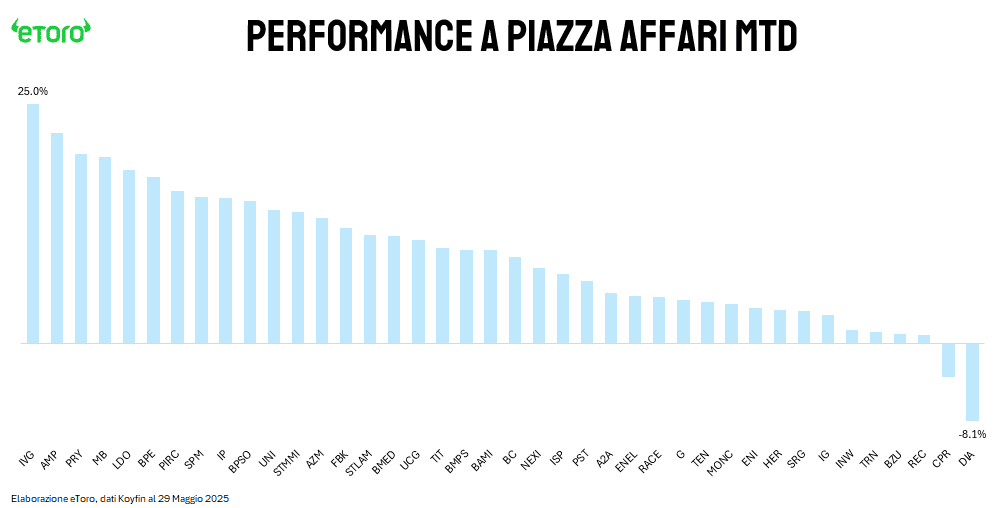

Questa performance straordinaria è stata sostenuta da diversi fattori chiave e da una serie di sviluppi significativi sul fronte azionario italiano. I dati mostrano una leadership chiara di alcuni titoli che hanno trainato l’indice verso questi livelli record. Iveco Group si è distinto come il migliore performer con un impressionante +25% nel mese, seguito da Amplifon +21,9% e Prysmian +19,8%. Il settore industriale ha mostrato particolare forza, con Leonardo +18,2% e Interpump Group +15,3% tra i principali contributori alla performance positiva dell’indice. Il comparto finanziario ha giocato un ruolo cruciale, con Mediobanca +19,5%, BPER Banca +17,4% e Banca Popolare di Sondrio +14,9% che hanno beneficiato delle dinamiche di consolidamento bancario in corso.

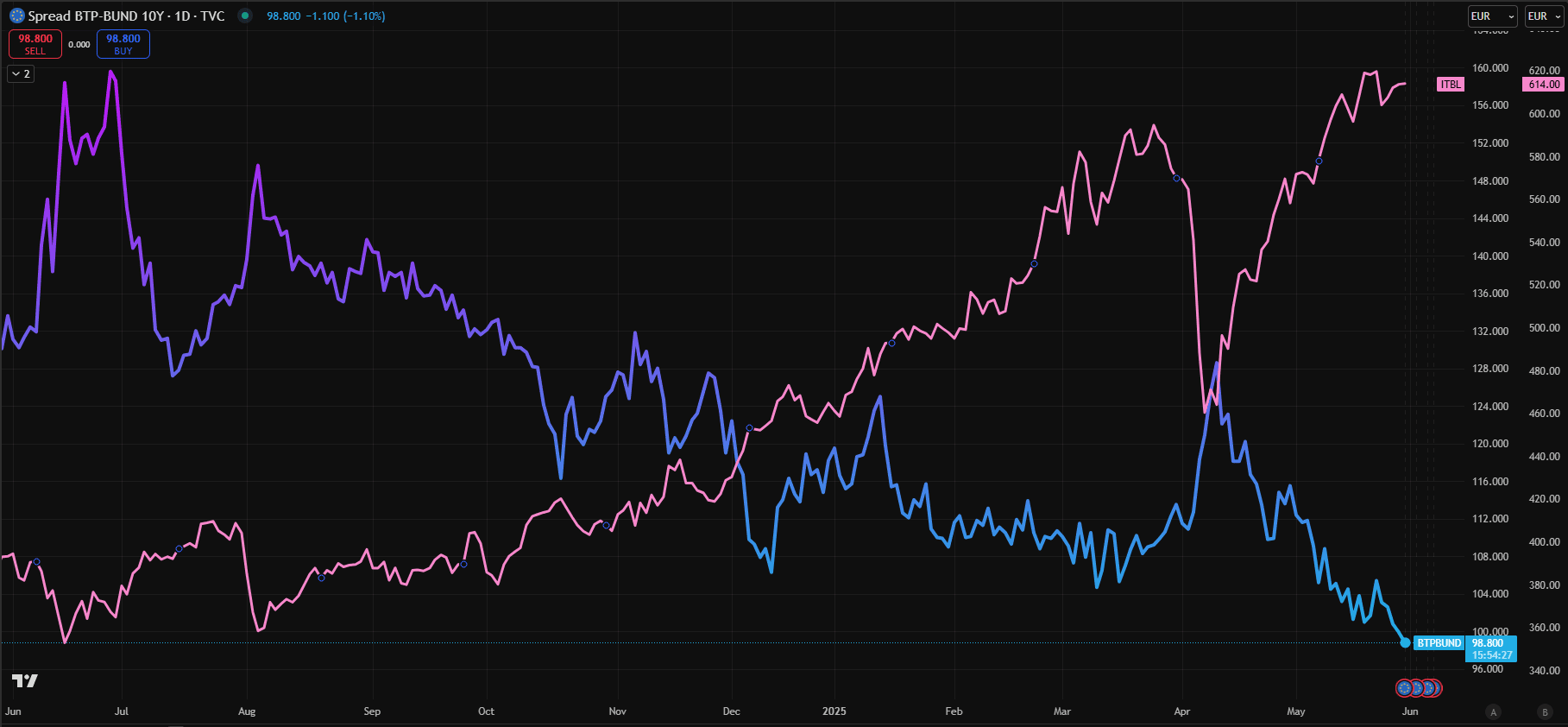

E le trimestrali, in generali, hanno confermato la narrativa. Gli utili sono arrivati, i margini tengono, il capitale lavora. A tutto questo si aggiunge un rischio paese in calo, con lo spread BTP-Bund in discesa, attualmente sotto i 100 punti. Un segnale silenzioso, ma potente, di normalizzazione del rischio sovrano che rafforza la tenuta del comparto bancario.

Ma attenzione a non confondere forza con linearità.

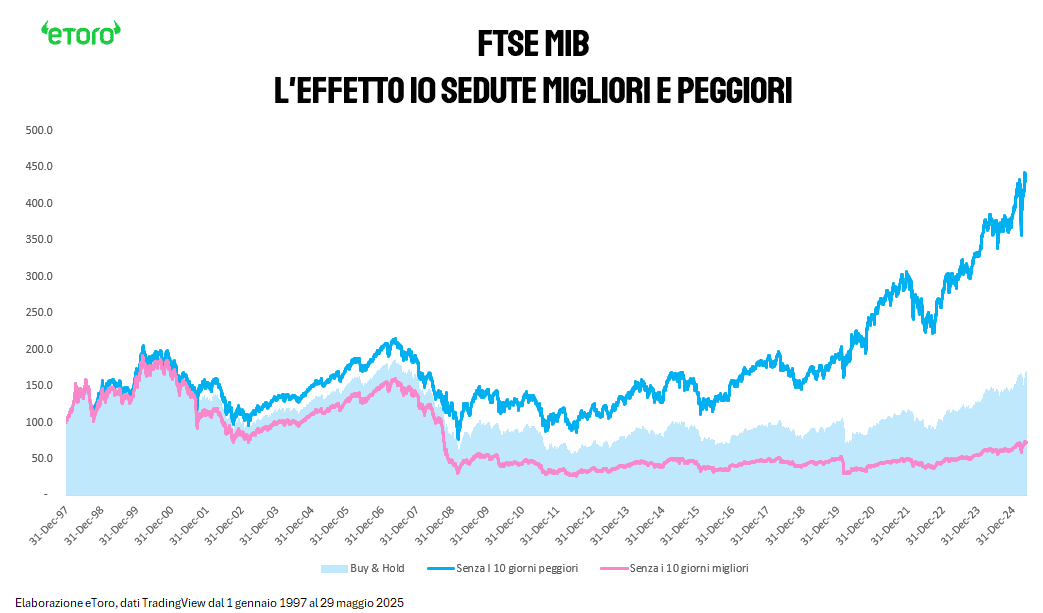

Il timing resta il grande equivoco dell’investitore medio.

Questa evoluzione rimarca quanto, nonostante le preoccupazioni stagionali, macroeconomiche e i venti contrari, il market timing sull’indice resti complesso.

Dal 1° gennaio 1998, un semplice “Buy & Hold” sul FTSE MIB avrebbe prodotto un rendimento del +68% (esclusi dividendi). Niente di straordinario, ma solido.

E se si fosse riusciti (per fortuna o illusione) a evitare i 10 giorni peggiori? Il rendimento sarebbe schizzato a +336%. E senza i 20 peggiori? Si sarebbe parlato di un irreale +728%.

Ma la realtà è un’altra.

Chi si fosse invece perso i 10 giorni migliori, magari paralizzato dalla paura nelle fasi più turbolente, avrebbe realizzato un -27%. Chi si fosse saltato i 20 migliori, avrebbe visto la performance crollare a -61%.

Su 6960 sedute in circa 27 anni, bastano 10 giorni (lo 0,14% del tempo) per cambiare l’intera traiettoria di un portafoglio.

Un promemoria efficace di come il mercato non premi chi indovina i giorni giusti, ma chi resta investito anche nei giorni sbagliati. Maggio 2025 lo dimostra con chiarezza: l’eccezionalità non si anticipa, si attraversa.