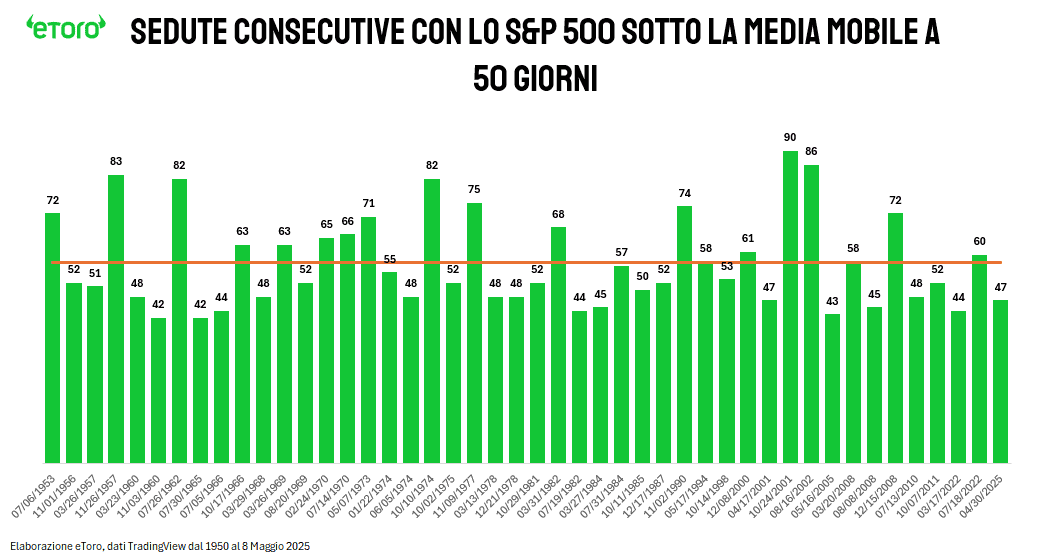

Il 30 aprile ha segnato l’ultima seduta in cui l’S&P 500 ha chiuso sotto la propria media mobile a 50 giorni. Un livello che l’indice non riusciva a superare da 47 sedute consecutive: quasi due mesi in apnea.

Ma quanto è raro un comportamento simile?

Ho ricostruito l’intera serie storica dal 1950 a oggi, isolando i casi in cui l’S&P 500 è rimasto sotto la 50-SMA per più di 40 sedute consecutive. In oltre 70 anni di dati, si contano appena 46 episodi di questo tipo.

Alcuni coincidono con recessioni conclamate. Altri con shock strutturali o transizioni di regime (crisi energetiche, tightening monetari, crolli tecnologici). Ma non tutti si associano a una recessione formale. Ci sono anche fasi di correzione tecnica prolungata in contesti macro relativamente solidi, in cui la pressione tecnica riflette un deterioramento del sentiment più che una vera crisi economica. Ciò che li accomuna comunque è un pattern ricorrente. Quando l’indice resta sotto la 50-SMA per oltre 40 giorni, il mercato sta attraversando una fase complessa, in cui la paura tende a superare la logica. Ora il 2025 ora entra ufficialmente in questa lista.

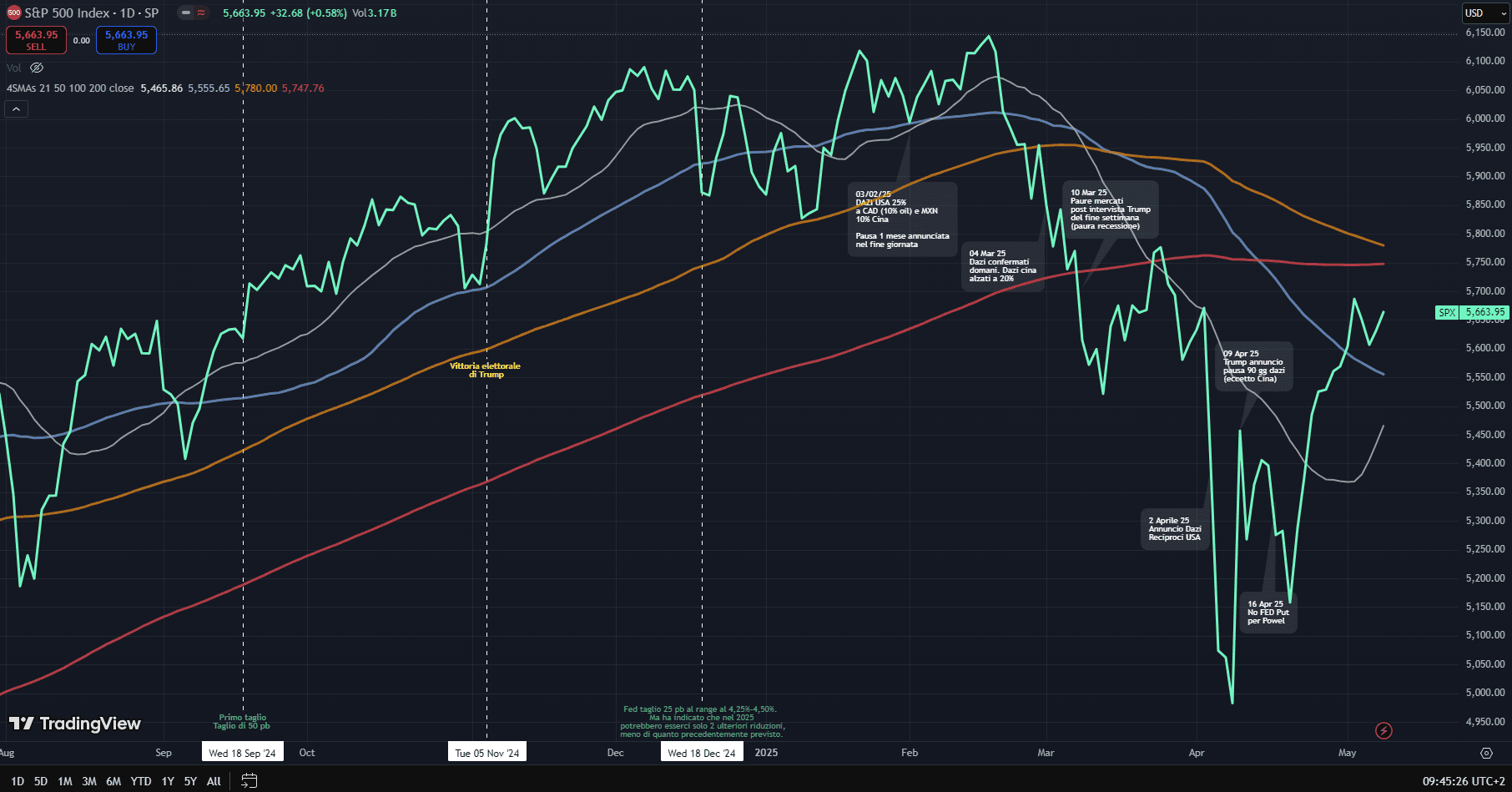

Ma proprio mentre il consenso si irrigidiva su scenari di deterioramento, qualcosa si è rotto. E non è successo ieri. È successo il 9 aprile.

L’annuncio a sorpresa della pausa di 90 giorni sui dazi USA ha innescato uno dei rimbalzi intraday più violenti dal 1982. Non era un dato macro. Non era una trimestrale. Era una sospensione del rischio, percepita dai mercati come un reset emotivo. Da lì, la narrativa ha iniziato a cambiare: non più solo tassi e inflazione, ma crescita, industria, momentum.

Il segnale successivo è arrivato con l’annuncio di ieri del nuovo accordo commerciale USA–UK: dazi ridotti sulle auto britanniche (dal 27,5% al 10%), rimozione delle tariffe su acciaio e componentistica aeronautica, accesso ampliato per carne, etanolo e macchinari USA. Un’intesa dal valore più simbolico che quantitativo, ma che apre la porta a nuovi scenari: nel fine settimana riprenderanno i colloqui USA–Cina, e altri accordi bilaterali potrebbero emergere a breve. La percezione del rischio dazi sta cambiando. Per ora siamo solo in una pausa, ma i mercati cominciano a prezzare un epilogo costruttivo prima della scadenza.

Tutto questo è avvenuto mentre la Fed alzava l’asticella della tolleranza al dolore. Dal 16 aprile in poi, Powell ha chiarito: nessun “Fed put”, nessuna urgenza di tagliare. Il mercato ha ascoltato, ma non si è piegato. Il tono resta hawkish, i tagli si allontanano. Eppure, i prezzi salgono.

È il segnale che una narrativa alternativa sta prendendo forma. Crescita sì, ma con selezione. Rischio sì, ma consapevole.

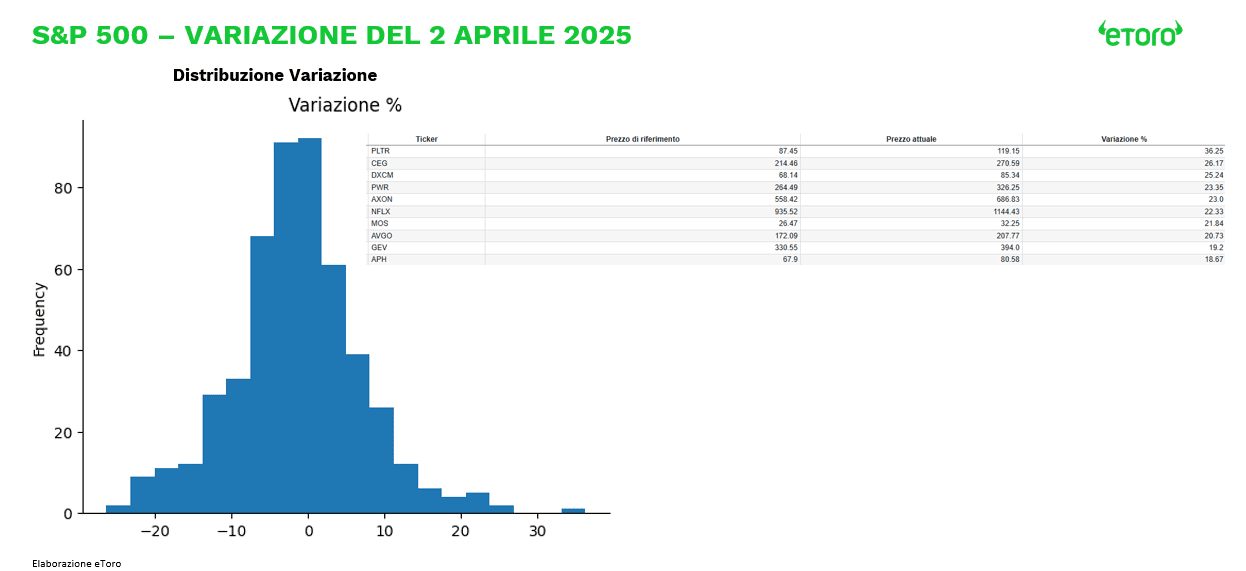

I segnali si moltiplicano: Bitcoin sopra i 100.000, total Put/Call ratio in compressione. Oltre 200 titoli dello S&P 500 scambiano oggi sopra i livelli del 2 aprile, prima dell’annuncio dei dazi.

L’indice ha rotto la 50-SMA, guidato da società cicliche, tecnologiche, esposte al sentiment. Non è un rimbalzo difensivo. È una nuova rotazione selettiva e profonda.

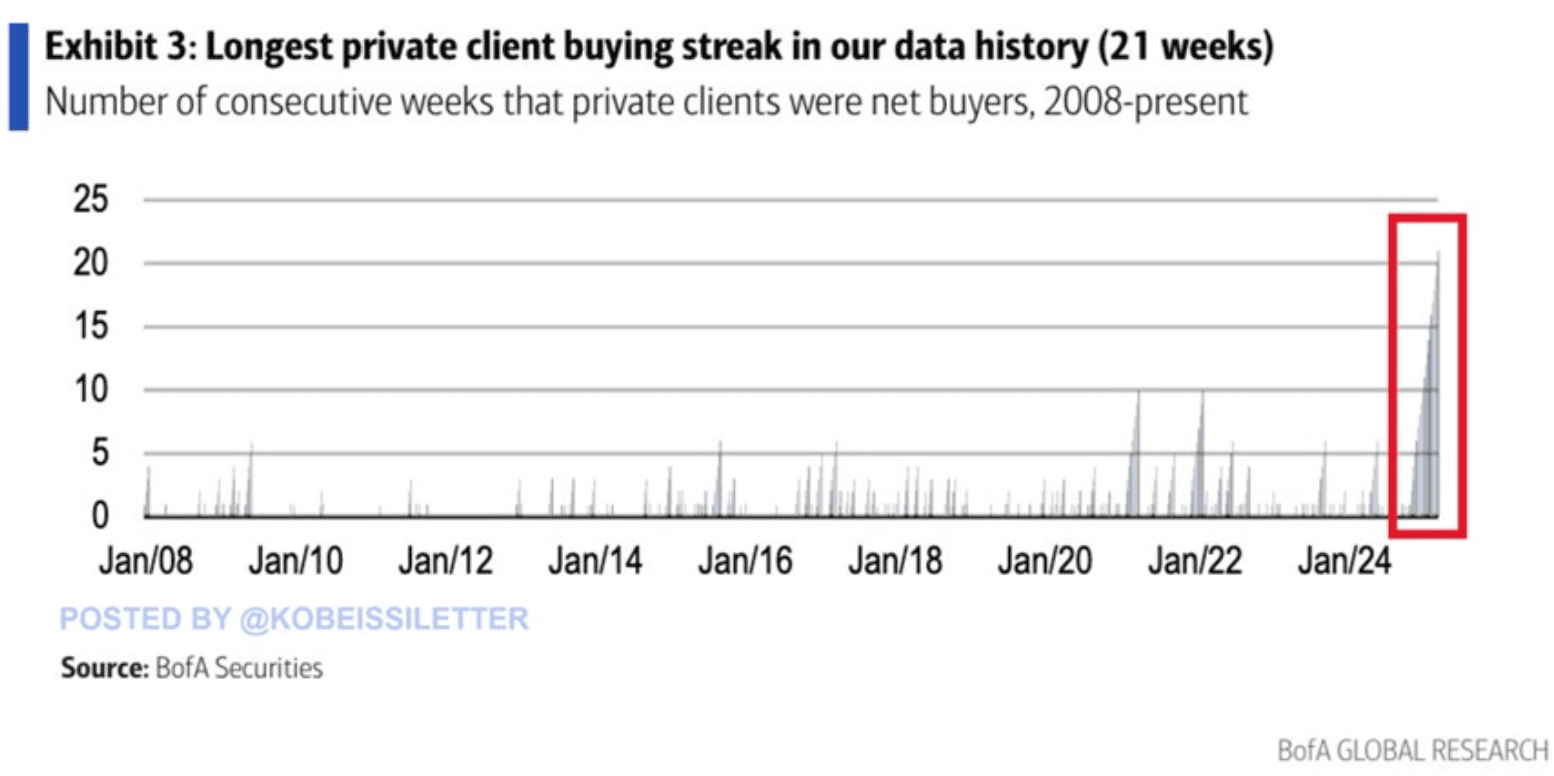

Anche i flussi raccontano una storia chiara. Ventuno settimane consecutive di acquisti netti da parte dei clienti retail di Bank of America: la serie più lunga mai registrata. Solo nelle ultime quattro settimane: +2 miliardi di dollari. Nel frattempo, hedge fund e investitori istituzionali vendono. Ma il mercato non scende. Sale.

E quando azioni, rendimenti, dollaro e petrolio salgono insieme, come ieri, il mercato non sta prezzando inflazione. Sta prezzando crescita.

Gli investitori stanno abbandonando la prudenza e aumentando l’esposizione ad asset rischiosi. Cresce la fiducia nella ripresa economica americana, con aspettative di domanda più forte (da qui anche il rimbalzo del petrolio). I rendimenti salgono non per paura (come in contesti di sell-off obbligazionario), ma perché gli investitori vendono i bond per tornare sulle azioni, in particolare su settori ciclici e small cap.

In altre parole, la paura si sta ritirando. Alla fine, i grandi eventi non avvisano. Accadono.

E mentre il consenso cerca ancora conferme, i prezzi si sono già mossi. E chi aspettava condizioni perfette, rischia di essere rimasto indietro.