Stop-Loss to zlecenie zamykające pozycję przy określonej stracie, a Take Profit – przy założonym zysku. Pomagają zarządzać ryzykiem i strategią wyjścia z transakcji oraz mogą pomóc w optymalizacji zwrotów z inwestycji.

Zlecenia Stop-Loss i Take-Profit pozwalają na wygodne zarządzanie pozycjami handlowymi, eliminując potrzebę ciągłego monitorowania rynku.

Zrozumienie ich działania i optymalne wykorzystanie może uczynić doświadczenie inwestowaniaprzyjemniejszym i przyczynić się do wzmocnienia Twojejstrategii inwestycyjnej.

Ty sam decydujesz o poziomach cen, na których ustawiasz zlecenia Stop-Loss i Take Profit, i masz możliwość ich korekty w dowolnym momencie.

Czym są zlecenia Stop-Loss i Take-Profit?

Zlecenia Stop-Loss i Take-Profit to funkcje handlowe, które nakazują brokerowi automatyczne zmniejszenie wielkości pozycji, jeśli cena aktywów osiągnie określony poziom.

Zlecenie Stop-Loss jest narzędziem służącym do zarządzania ryzykiem. Jeśli utrzymywana pozycja spadnie poniżej wcześniej określonego poziomu, część lub całość pozycji zostanie automatycznie zamknięta.

Dzięki temu ogranicza się straty do poziomu, z którym inwestor czuje się komfortowo, jednocześnie chroniąc kapitał. Zlecenia Take-Profit są głównie używane w celu ochrony zysków. Gdy osiągnięta cena docelowa dla korzystnej pozycji zostaje osiągnięta, określony procent tej pozycji zostaje zamknięty.

Jak zlecenia Stop-Loss mogą zminimalizować ryzyko?

Zlecenia Stop-Loss automatycznie zamykają pozycję przy ustalonej stracie, chroniąc przed większymi stratami. Pomagają kontrolować ryzyko, eliminując emocjonalne decyzje i ograniczając wpływ nagłych ruchów cen. Dzięki nim inwestorzy mogą lepiej zarządzać kapitałem i unikać nadmiernych strat.

Mogą zachęcać inwestorów do identyfikowania jasnych punktów wejścia i wyjścia. Pomaga to budować wydajny model cyklu życia transakcji.

Jako że zlecenia Stop-Loss i Take-Profit są uruchamiane automatycznie, zmniejszają potrzebę nadmiernej kontroli portfela, chronią przed utratą okazji i pomagają unikać pochopnych decyzji wynikających z krótkoterminowych wahań cen.

Jak ustawić cele Stop-Loss

Poziom Stop-Loss zależy od tego, ile jesteś gotów zaryzykować, co wiąże się z Twoim profilem ryzyka. Aby ograniczyć straty, ustaw Stop-Loss poniżej poziomu wsparcia cenowego. Jeśli cena go przekroczy, sytuacja na rynku się zmienia, a Twoja strategia może stracić skuteczność.

Na przykład, niektórzy inwestorzy mogą chcieć ograniczyć straty do 10% i odpowiednio ustawić zlecenia Stop-Loss. Alternatywnie, analiza techniczna może wskazywać istotne poziomy wsparcia i oporu cenowego, które inwestorzy mogą wykorzystać jako wskazówki.

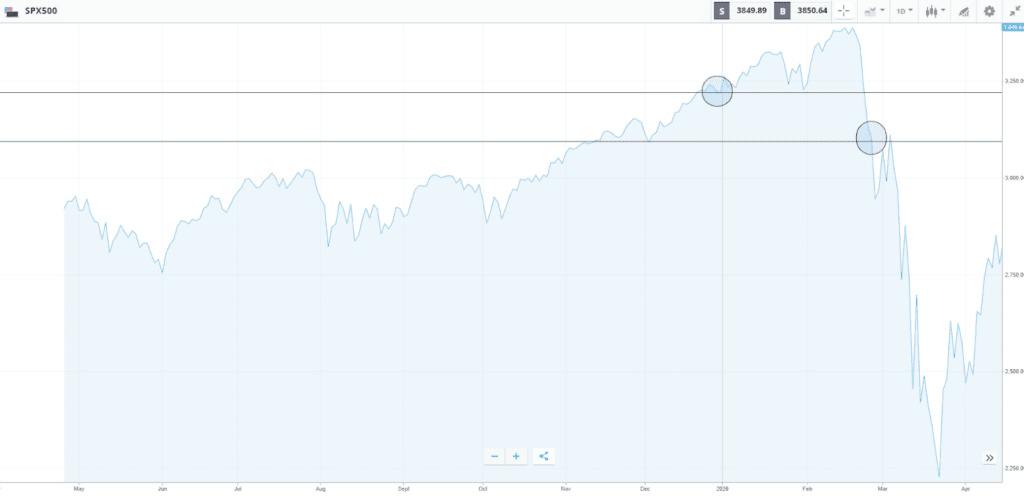

Poniższy obraz przedstawia wykres indeksu SPX500, który można wykorzystać do analizy technicznej trendu i punktów zwrotnych. Można na nim zaobserwować trend wzrostowy, a następnie gwałtowny spadek. Zaznaczono dwa poziomy oporu, gdzie cena odbijała się przed spadkiem.

Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników

Źródło: eToro

Widać poziom wsparcia cenowego, czyli miejsce, w którym bardziej prawdopodobne staje się odbicie cen w górę, ograniczając ruch spadkowy oraz opór działający na zasadzie hamulca, po którym spodziewane są spadki. Opór zachęca do zamykania pozycji i zajmowania krótkiej pozycji.

W jaki sposób działają strategie Take Profit?

Strategie Take-Profit mają pomóc w realizacji zamierzonego zysku. To automatyczne zamknięcie pozycji po osiągnięciu ustalonego poziomu zysku pozwala uniknąć podejmowania emocjonalnych decyzji pod wpływem zmieniających się cen.

Podobnie jak w przypadku zleceń Stop-Loss, zlecenia Take-Profit można ustawić na poziomach, z których można osiągnąć określony procent lub wartość. Wskaźniki techniczne, takie jak: zniesienia Fibonacciego oraz średnie kroczące, dostarczają wskazówek dotyczących momentu, w którym pozytywny trend cenowy może zacząć tracić momentum i ewentualnie zmienić kierunek.

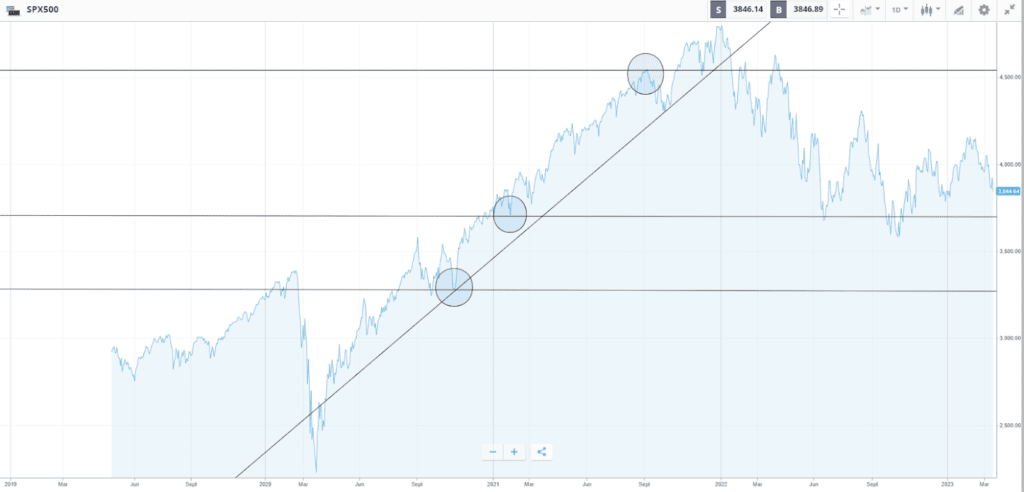

Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników

Źródło: eToro

Na powyższym wykresie, pomimo ogólnej tendencji wzrostowej, dwa pierwsze zaznaczone momenty mogły sugerować rozpoczęcie już tendencji spadkowej. Zamykanie w tym czasie pozycji nie pozwoliłoby dojść do punktu trzeciego, który daje większą korzyść niż szybkie zamknięcie w dwóch poprzednich momentach.

Zlecenia Take-Profit ograniczają potencjalny zysk z transakcji. Jeśli Twoja strategia ulegnie zmianie i zdecydujesz się usunąć zlecenie Take-Profit, aby umożliwić dalszy wzrost pozycji, ustawienie Stop-Loss w punkcie wejścia i rentowności transakcji ochroni Twoją inwestycję przed stratą przy odwróceniu ceny.

Ustawianie swojego własnego poziomu ryzyka

Aby obliczyć współczynnik ryzyka, podziel docelowy zysk netto przez kwotę kapitału, którą jesteś gotów zaryzykować. Jeśli chodzi o wymienione powyżej funkcje, będzie to całkowity zysk gotówkowy uzyskany po aktywacji zlecenia Take-Profit podzielony przez całkowitą stratę, która wystąpi po aktywacji Stop-Loss.

Wielu inwestorów nie bierze pod uwagę profili ryzyka do zysku mniejszych niż 2:1 — ryzykując $1, aby wygrać $2. Chociaż może się to wydawać konserwatywne, takie podejście sprzyja dyscyplinie i pozwala opracować plan radzenia sobie ze zmiennością rynkową.

Przykładowo, jeśli chcesz zainwestować $500, a Twój profil ryzyka do zysku wynosi 2:1, możesz rozważyć ustawienie Take-Profit w wysokości $1000 i Stop-Loss wynoszący $250.

Jeśli Take-Profit zostałby aktywowany, miałbyś $500 zrealizowanego zysku. Jeśli jednak Stop-Loss zostanie aktywowany, wartość pozycji będzie o $250 niższa niż w momencie jej otwarcia.

Podsumowanie

Zlecenia Stop-Loss i Take Profit są wykorzystywane w strategiach krótkoterminowych. Dodatkowo są także atrakcyjną opcją dla inwestorów, którzy nie chcą stale monitorować swojego portfela.

Oprócz zarządzania ryzykiem, pozwalają przenieść uwagę zsamego procesu handlowego i czasochłonnego obserwowania wahań cen na główny cel inwestowania jakim jest osiąganie zysków. Pomaga to we wdrożeniu większej dyscypliny handlu i eliminacji czynnika psychologicznego.

Odwiedź Akademię eToro, aby dowiedzieć się więcej na temat optymalizacji zysków.

Pytania i odpowiedzi

- Czym jest trailing Stop-Loss?

-

Trailing Stop-Loss, czyli „kroczący” Stop-Loss, jest rodzajem zlecenia handlowego, które automatycznie przesuwa poziom zlecenia Stop-Loss wraz ze zmianą ceny rynkowej, jeśli utrzymywana pozycja przynosi zysk. Trailing Stop-Loss porusza się tylko w jednym kierunku, nie cofa się, nawet jeśli cena aktywów ulegnie odwróceniu. Jest to przydatne narzędzie, które pomaga chronić zyski i minimalizować ryzyko w trakcie dynamicznych ruchów rynkowych.

- Czy Stop-Loss jest zagwarantowany?

-

Zlecenie Stop-Loss nie jest gwarantowane. W przypadku niestabilnego rynku lub gdy rynek, na którym handlujesz, jest zamknięty przez noc, poziom ceny, na którym ustawiono Stop-Loss, może nie być dostępny na rynku, a ceny mogą się „rozbiegać, tworząc „lukę rynkową”. W takiej sytuacji zlecenie Stop-Loss zostanie wykonane po dostępnym kursie po otwarciu rynku.

- Czy istnieją sytuacje, w których nie powinienem używać zleceń Stop-Loss, Take-Profit?

-

Zlecenia Stop-Loss mogą być aktywowane przez krótkoterminowe ruchy cenowe i spowodować straty na pozycji, która potencjalnie mogłaby osiągnąć dodatni ruch cenowy. Z kolei zlecenia Take-Profit działają jako ograniczenie potencjalnego wzrostu zysków. Niektórzy inwestorzy, zwłaszcza ci o długoterminowej perspektywie, mogą zdecydować się nie korzystać z funkcji Stop-Loss i Take-Profit, aby uniknąć wpływu krótkoterminowych wahań na ich długoterminowy plan inwestycyjny.

- Czym jest zlecenie Stop?

-

Zlecenie Stop, czasami nazywane zleceniem Stop-Entry, to zlecenie złożone u brokera w celu automatycznego otwarcia nowej pozycji po z góry określonej cenie, która jest na poziomie niższym niż bieżąca cena rynkowa.

Zlecenia Stop mogą być używane przez inwestorów, którzy starają się cierpliwie wejść w transakcję na optymalnym poziomie, ale jednocześnie nie chcą przegapić okazji, jeśli cena zacznie się od niego oddalać. Zlecenia Stop odnoszą się do otwierania nowych transakcji i nie należy ich mylić ze zleceniami Stop-Loss, które są narzędziem do zarządzania ryzykiem i zamykania pozycji.

Niniejsze treści mają charakter wyłącznie edukacyjny i nie powinny być traktowane jako porada inwestycyjna, osobista rekomendacja, oferta lub zachęta do kupna bądź sprzedaży jakichkolwiek instrumentów finansowych.

Podczas przygotowywania niniejszego materiału nie uwzględniano konkretnych celów inwestycyjnych ani sytuacji finansowej. Nie został on sporządzony zgodnie z wymogami prawnymi i regulacyjnymi dotyczącymi promowania niezależnych badań.

Nie wszystkie instrumenty finansowe i usługi, o których mowa, są oferowane przez eToro, a wszelkie odniesienia do historycznych wyników instrumentów finansowych, indeksów lub konfekcjonowanych produktów inwestycyjnych nie stanowią gwarancji przyszłych wyników i nie należy ich w ten sposób interpretować. Dostępność wszystkich wyżej wymienionych produktów i usług może różnić się w zależności od jurysdykcji i kraju.

eToro nie gwarantuje oraz nie ponosi odpowiedzialności względem dokładności lub kompletności treści niniejszego przewodnika. Zanim zainwestujesz jakikolwiek kapitał, upewnij się, że rozumiesz ryzyko związane z jego obrotem. Nigdy nie ryzykuj więcej niż jesteś gotów stracić.