Wall Street adora i proverbi. Ma ancora di più ama smentirli quando tutti li danno per scontati. Il celebre “Sell in May and go away” è stato riscritto con una penna nuova: a maggio, gli investitori sono rimasti… e hanno comprato.

L’S&P 500 ha chiuso il mese con un +6%, recuperando quasi perfettamente il drawdown dei primi quattro mesi dell’anno. Il Nasdaq 100 ha brillato con un +9%. E anche in Europa il rialzo non è mancato, con il FTSE MIB che ha registrato il miglior maggio dal 1998 (ovvero dai dati disponibili). In controtendenza rispetto alla stagionalità e ai venti contrari, i principali indici globali hanno chiuso maggio in forte rialzo. Un rally guidato dal repricing macro e soprattutto dalla tenuta degli utili. Dati FactSet al 30 maggio mostrano che il 78% delle aziende dello S&P 500 ha battuto le attese, con una crescita degli utili del +13,3% su base annua.

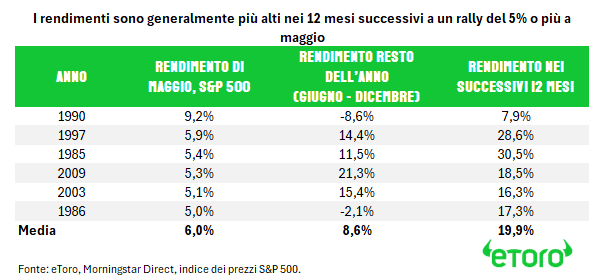

Dal 1980 a oggi, ci sono stati solo sei casi in cui l’S&P 500 è salito di oltre il 5% a maggio. In tutti e sei, i 12 mesi successivi si sono chiusi con performance positive. Non è legge di mercato, ma il pattern non passa inosservato: quando il momentum si accende in primavera, raramente si spegne d’estate.

Ma i rischi non si sono dissolti. Si sono solo spostati di lato. Sul fronte geopolitico e commerciale, la distensione USA-Cina si è rivelata effimera. Dopo settimane di aperture diplomatiche, gli Stati Uniti hanno accusato la Cina di non rispettare gli impegni. Pechino ha risposto accusando Washington di aver violato il “consenso” raggiunto, in seguito alla proposta americana di bloccare la vendita globale di chip AI a Huawei. Risultato: una nuova frattura nei rapporti bilaterali, con un ritorno delle tensioni che rischiano di rimettere in discussione l’intera architettura del commercio globale. La posta in gioco non è solo il destino di Huawei o di qualche tariffa in più. È la ridefinizione delle catene globali del valore. Nel frattempo, Bruxelles ha presentato una nuova proposta in vista dei colloqui con Washington previsti per giovedì. Ma al netto del Regno Unito, l’America non ha ancora firmato nuovi accordi bilaterali. Il mercato guarda al 9 luglio, quando scadrà la pausa di 90 giorni sui dazi USA, e al 12 agosto, termine della moratoria con la Cina, come possibili spartiacque per capire se si aprirà uno spiraglio o se tornerà la logica dei blocchi contrapposti.

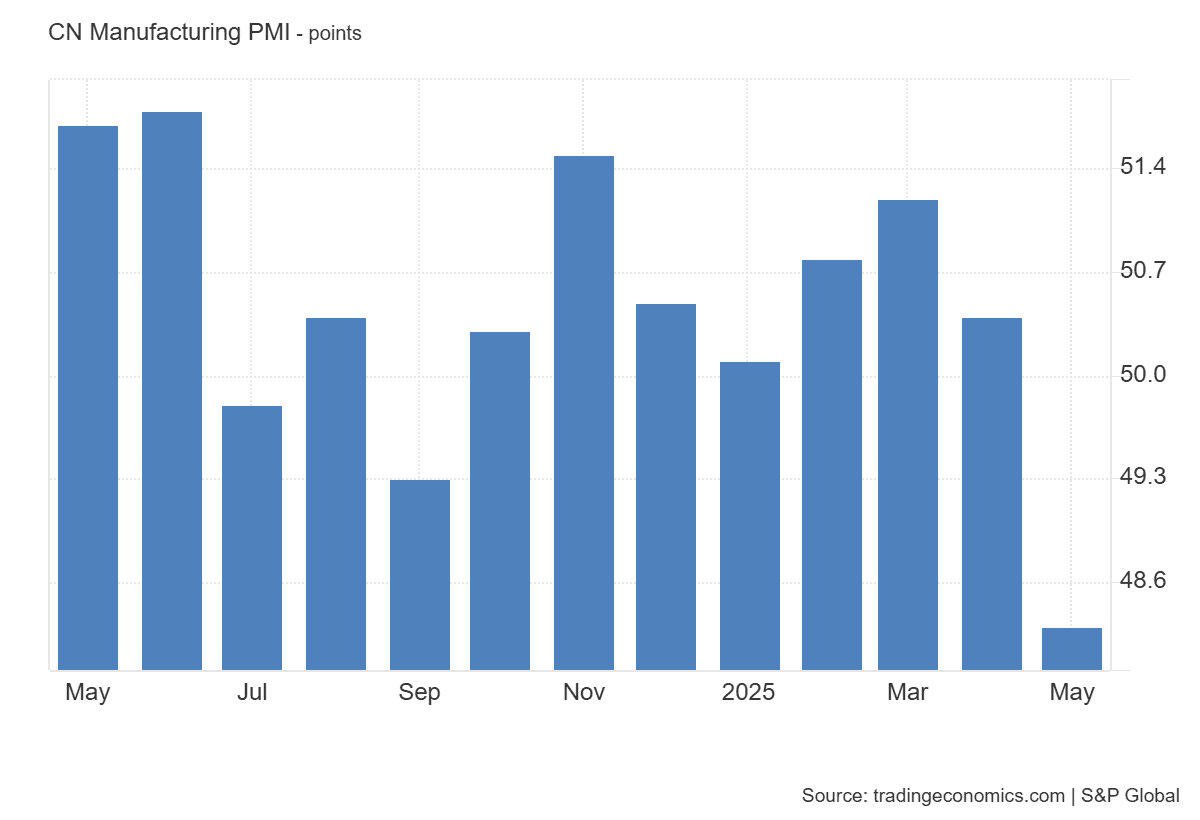

Nel frattempo, in Cina qualcosa si è rotto. Il Caixin PMI manifatturiero (la versione privata e spesso più affidabile del dato ufficiale) è sceso da 50,4 a 48,3. È il primo segnale di contrazione da otto mesi e la lettura peggiore da settembre 2022. Tutte le sottocomponenti principali sono peggiorate, segno che la pressione non è solo esterna, ma sistemica. Il sentiment delle imprese resta sorprendentemente ottimista, forse alimentato da aspettative di stimoli. Ma alcuni attori iniziano già a pagare un prezzo concreto.

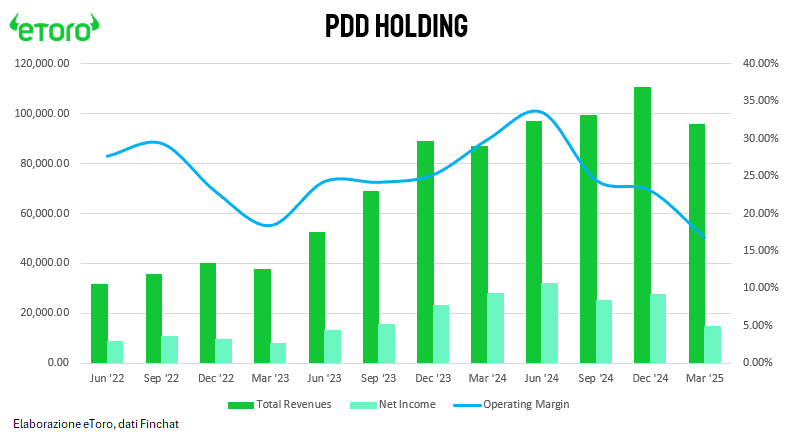

Il caso simbolo? Temu. La piattaforma cinese dello shopping low-cost ha perso il 58% degli utenti giornalieri negli Stati Uniti a maggio. Secondo Sensor Tower, i DAU, ovvero gli utenti attivi giornalieri, sono crollati da oltre 60 milioni a 40 milioni. Il GMV, valore lordo delle merci vendute ogni giorno, si è dimezzato: da 80 a 40 milioni di dollari. Colpa della fine dell’esenzione de minimis e dell’introduzione di dazi fino al 145% sulle importazioni cinesi. Il modello Temu, fondato su spedizioni dirette low-cost dalla Cina, è andato in crisi in meno di un mese. La risposta è stata drastica: taglio dell’80% al budget pubblicitario e transizione verso il cosiddetto “approvvigionamento locale”. Oggi, oltre un terzo dei prodotti venduti da Temu agli americani è stoccato direttamente negli USA. Ma il passaggio è stato tutto tranne che fluido: clienti che si trovano carrelli vuoti da un giorno all’altro, prodotti improvvisamente indisponibili e spese doganali che superano il valore del bene acquistato. Anche il colosso PDD Holdings, casa madre di Temu, ha sentito l’impatto: margine operativo sceso dal 32,9% al 19,1%, con un -38% di profitti nel primo trimestre. Risultato: titolo in calo del 14% lo scorso martedì, riportando alla memoria la correzione di agosto 2024, quando l’azienda perse circa il 29% in una singola seduta a causa di ricavi inferiori alle attese, ma soprattutto per le preoccupazioni, aggravate da un Outlook negativo tra declino della redditività (definito inevitabile) e concorrenza in aumento.

Appuntamenti della settimana:

In Europa oggi l’attenzione è rivolta ai dati sull’inflazione di maggio. Ci si aspetta un rallentamento dal 2,2% al 2,0% annuo, spinto in particolare dalla componente core in calo dal 2,7% al 2,5%. Un rallentamento legato a effetti base e alla normalizzazione dei prezzi nei servizi di trasporto dopo i rincari pasquali di aprile. L’inflazione energetica dovrebbe restare negativa, complice il calo dei prezzi dell’energia e l’apprezzamento dell’euro. Sempre nell’Eurozona, è atteso anche il tasso di disoccupazione di aprile, che dovrebbe restare ancorato ai minimi storici del 6,2%.

Oltreoceano, nel pomeriggio saranno pubblicati i dati JOLTs sul mercato del lavoro USA per aprile. Il focus sarà su aperture di posti di lavoro, assunzioni e licenziamenti, per valutare eventuali effetti post-“Liberation Day”. Sul fronte aziendale, negli Stati Uniti sono attese le trimestrali di Hewlett Packard Enterprise, Dollar General, NIO e Guidewire Software. Zscaler terrà il suo evento “Zenith Live 2025” dedicato agli investitori. In serata, riflettori puntati anche sugli interventi pubblici dei membri della Fed, Goolsbee, Cook e Logan, che potrebbero offrire indicazioni sul sentiment interno al board.

Mercoledì 4 giugno, la scena è americana. In uscita l’ISM Services PMI, che dovrebbe segnalare un’espansione più moderata dell’attività nei servizi, mentre la manifattura continua a soffrire. Da seguire anche i dati ADP sull’occupazione privata, la bilancia commerciale statunitense e gli ordini alle fabbriche di aprile. Ma è anche la giornata della Bank of Canada. Il mercato è incerto: da un lato, le pressioni inflazionistiche rendono difficile giustificare un taglio immediato; dall’altro, il rallentamento economico rafforza la narrativa dovish. Sul fronte corporate, spazio ai conti di Dollar Tree, MongoDB, Five Below, PVH, e Thor Industries. Alla Deutsche Bank dbAccess Consumer Conference sarà il turno di Kraft Heinz e Ulta Beauty, entrambe chiamate a raccontare come stanno navigando in un contesto di margini sotto pressione e mutamento rapido delle abitudini dei consumatori.

Giovedì 5 giugno è il giorno della BCE. L’Eurotower dovrebbe tagliare i tassi di 25 punti base, portando il tasso sui depositi al 2,00%, minimo da due anni. Ma la vera partita si gioca sulla comunicazione. Christine Lagarde si muoverà sul filo del rasoio: con un’inflazione core ancora resistente, ma un’attività debole e pressioni politiche crescenti, il mercato cercherà indicazioni chiare su un eventuale percorso di tagli aggiuntivi. Nel frattempo, continuano a fluire i dati: produzione industriale in Germania e Francia, bilancia commerciale francese, vendite al dettaglio italiane. Dati che diranno molto sullo stato di salute dell’economia europea. In borsa, giornata densa anche negli USA: tocca a Broadcom, attesissimo per i numeri e le prospettive legate all’AI e ai semiconduttori. A seguire, i conti di Lululemon, DocuSign e Brown-Forman, con focus su guidance e tenuta dei margini. Alla Deutsche Bank Conference si aggiungono anche Procter & Gamble e Levi Strauss, due nomi storici del consumo che si confrontano oggi con la sfida della rilevanza presso le nuove generazioni. Nel frattempo, la giapponese Nintendo annuncerà ufficialmente il lancio della Switch 2 per il mercato USA ed europeo

Venerdì 6 giugno si chiude con l’evento macro più atteso: il report sul lavoro USA. Le attese puntano su +130.000 buste paga (in calo rispetto alle 177.000 di aprile), con un tasso di disoccupazione stabile al 4,2% e una crescita salariale moderata al 3,7%. Un dato debole potrebbe ravvivare le speranze di un taglio Fed già in estate.