Diferența dintre un investitor începător și unul experimentat este dată de câțiva factori cheie. Un pas important pentru a deveni un investitor avansat este acela de a cunoaște elementele mai complexe din tranzacționare, cum ar fi efectul de levier și marja de tranzacționare.

La început, acești termeni ar putea părea complicați, însă odată ce vei înțelege cum funcționează, vor avea un efect benefic asupra investițiilor tale. Descoperă ce este efectul de levier, cum se utilizează marja și analizează câteva exemple reale.

Tranzacționarea cu efect de levier și în marjă ar putea fi opțiuni bune pentru cei care doresc să-și crească raportul risc/recompensă. Ambele procese se referă la capacitatea de a deschide o poziție de tranzacționare mare cu un capital mic.

Practic, atât tranzacționarea cu efect de levier, cât și tranzacționarea în marjă implică împrumutarea de bani de la brokerul tău pentru a crește dimensiunea poziției tale.

Dacă iei deciziile corecte, profiturile ar putea arăta rezultatele așteptate, mai mult decât ar fi fost dacă ai fi cumpărat ceva în mod direct. De asemenea, dacă iei o decizie greșită, pierderile sunt amplificate.

Sfat: Tranzacționarea cu efect de levier te poate scoate din zona de confort. Studiile privind psihologia tranzacționării arată că oamenii abordează în mod diferit profiturile și pierderile din tranzacționare, ceea ce le distorsionează procesul decizional.

Ce este efectul de levier?

Efectul de levier este o strategie de investiții care optimizează potențialul de câștig. Pe scurt, efectul de levier îți permite să iei o sumă mică de bani și să-i crești valoarea pe piețele de investiții.

Când spunem despre o companie că este “puternic îndatorată” (highly leveraged), înseamnă că raportul dintre capitalul împrumutat și capitalul propriu este supraunitar. Efectul de levier financiar exprimă influența, pe care creșterea gradului de îndatorare a unei companii, o are asupra rentabilității capitalurilor proprii.

Sfat: Efectul de levier se poate aplica atât pentru poziții de cumpărare (LONG), cât și pentru poziții de vânzare (SHORT), ținând cont că pierderile vor fi multiplicate în aceeași măsură ca profiturile.

Ce este marja?

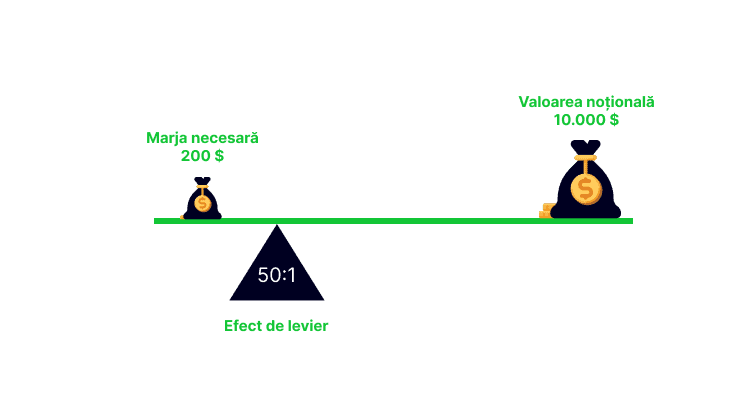

Marja este partea efectivă de numerar necesară deschiderii unei poziții. Altfel spus, este un depozit de garanție pus deoparte din contul tău ca un provizion împotriva pierderii și a necesității de a rambursa fondurile împrumutate.

Ne putem gândi la marjă ca la numerarul transferat către un nou cont de brokeraj. Depozitul pe care îl plasezi brokerului este ceea ce îi oferă încrederea necesară pentru a-ți permite să tranzacționezi folosind efectul de levier, acesta putând fi utilizat pentru a acoperi pierderile de tranzacționare din contul tău.

Calcularea marjei se complică atunci când deții și active precum acțiuni, obligațiuni și valută, și când ai profituri sau pierderi pe poziții deschise. Brokerul ar putea considera acele poziții ca forme de garanție și să le încorporeze în formulele pe care le folosește pentru a determina nivelul general al marjei.

Cum funcționează tranzacționarea cu levier?

În trading, efectul de levier este un instrument care permite investitorilor să își multiplice capacitatea de a specula sau a investi, fără a recurge la fonduri proprii mai mari. Printre cele mai importante avantaje ale efectului de levier sunt:

- maximizarea capitalului investit prin faptul că se pot tranzacționa poziții mari investind doar o fracțiune din valoarea tranzacției

- se pot deschide poziții mult mai mari decât în tranzacțiile fizice

- profitul, dar și pierderea pot fi mai mari decât în tranzacțiile obișnuite

Pentru a tranzacționa în marjă, trebuie să investești un anumit procent din valoarea de achiziție, restul fiind acoperit de capitalul pe care l-ai împrumutat de la brokerul tău. Astfel, dacă raportul de levier este de 50:1, înseamnă că trebuie să pui 50% din valoarea totală a ordinului, folosind propriile fonduri.

Sfat: Investitorii care dețin poziții pe termen lung pot considera că este mai rentabil să cumpere direct, în loc să utilizeze efectul de levier și să suporte comisioane de finanțare zilnică.

Exemple de tranzacționări cu levier

Pentru a înțelege mai bine conceptul de tranzacționare cu levier, merită să analizăm câteva exemple. Imaginează-ți că ești încrezător că prețul acțiunilor Tesla Motors (TSLA) va crește. Ai 100 USD pentru a tranzacționa, dar dorești să-ți mărești randamentul potențial.

Dacă brokerul oferă un levier de 1:5, ai putea gestiona o poziție de până la 500 USD, cu o marjă de 100 USD. Dacă prețul acțiunilor și-a dublat valoarea, poziția ta ar valora 1.000 USD în loc de 200 USD.

Dacă efectul de levier maxim oferit ar fi fost 1:10, un depozit de 100 USD ți-ar permite să-ți asumi o expunere de 1000 USD. Totuși, dacă ai dispune de 1000 USD și ai vrea să tranzacționezi acțiunile Apple (AAPL) folosind levierul, tabelul următor ilustrează dimensiunea potențială a poziției tale, depinzând de rata de levier utilizată.

| Fonduri disponibile | Levier | Valoarea tranzacției | Modificarea de preț | Noua valoare a tranzacției | Fonduri după modificarea de preț |

|---|---|---|---|---|---|

| $1000 | 1:2 | $2000 | 10% -10% | $2200 $1800 | $1200 $800 |

| $1000 | 1:5 | $5000 | 10% -10% | $5500 $4500 | $1500 $500 |

| $1000 | 1:10 | $10000 | 10% -10% | $11000 $9000 | $2000 $0 |

Întrucât împrumuți de la broker pentru a plasa o poziție mai mare, trebuie să iei în considerare comisioanele de finanțare overnight. Acestea sunt taxe de dobândă aplicate zilnic contului tău. Cu cât poziția este mai mare, cu atât mai mare este comisionul.

Efectul de levier este o sabie cu două tăișuri, care poate funcționa pentru sau împotriva ta.

Tranzacționarea cu efect de levier pe eToro se face prin intermediul CFD-urilor; costurile asociate cu aceasta sunt spread-urile și comisioanele overnight. Poți găsi informații mai detaliate aici.

Rezumat

Tranzacționarea cu efect de levier necesită o planificare atentă și are un potențial ridicat de risc-recompensă. Principala deosebire a acestui tip de tranzacționare este că atât profiturile, cât și pierderile vor fi mărite, deși este imposibil să pierzi mai mult decât investești.

Cu toate acestea, dacă aloci suficiente resurse pentru o documentare temeinică în prealabil, poți începe să îți construiești o înțelegere solidă a modului în care funcționează tranzacționarea în marjă.

Află mai multe despre efectul de levier și alte aspecte ale tranzacționării, accesând Academia eToro.

Întrebări frecvente

- Care este diferența dintre tranzacționarea în marjă și contractele futures?

-

Poți utiliza tranzacționarea în marjă pentru a tranzacționa contracte futures. Acestea sunt contracte financiare prin care un cumpărător și un vânzător sunt de acord să tranzacționeze un activ la un preț fix la o dată prestabilită. Contractele futures pot fi cumpărate și vândute direct sau pot fi tranzacționate folosind instrumente derivate prin intermediul contractelor pentru diferență (CFD).

- Cum poți evita un apel în marjă?

-

Dacă nu tranzacționezi CFD-uri, nu vei avea niciodată un apel în marjă. Dacă tranzacționezi CFD-uri, reține că chiar și tranzacțiile fără efect de levier pot declanșa un apel în marjă. Cu toate acestea, pentru a reduce probabilitatea de a primi unul, ai putea concepe o strategie de investiții cu risc scăzut. Alternativ, te poți pregăti pentru volatilitatea pieței prin finanțarea contului cu numerar suplimentar care poate acționa ca un tampon de protecție împotriva scăderii bruște a prețului.

- Cum poți evita un apel în marjă?

-

Dacă nu tranzacționezi cu efect de levier, nu vei avea niciodată un apel în marjă. Dacă tranzacționezi cu efect de levier și dorești să eviți un apel în marjă, atunci ai putea crea o strategie care să aibă un risc scăzut și o expunere redusă, în raport cu nivelul marjei tale. Alternativ, ia în considerare posibilitatea de a-ți finanța contul cu numerar suplimentar.

Informațiile din acest ghid au exclusiv scop educativ și nu ar trebui considerate drept sfaturi pentru investiții sau recomandări personale, nici oferte sau solicitări de cumpărare sau vânzare a oricăror instrumente financiare.

Acest material a fost pregătit fără a lua în considerare orice fel de obiective particulare de investiții sau situații financiare și nu a fost creat în conformitate cu cerințele legale și de reglementare a promovării cercetării independente. Nu toate instrumentele și serviciile financiare menționate sunt oferite de eToro și orice referiri la performanța anterioară a unui instrument financiar, index sau pachet de investiții, nu sunt și nu ar trebui considerare un indicator fiabil al rezultatelor viitoare.

eToro nu face nicio declarație și nu își asumă nicio responsabilitate cu privire la acuratețea sau caracterul complet al conținutului acestui ghid. Asigură-te că înțelegi riscurile implicate în tranzacționare înainte de a implica capital. Nu risca niciodată mai mult decât ești pregătit să pierzi.