يُعَدُّ تعلم الأساسيات المتعلقة بالتداول والاستثمار أمرًا بالغ الأهمية إذا كنت تريد أن تبدأ الاستثمار في الأسواق المالية. الرافعة المالية والهامش هما من المفاهيم الأساسية التي يجب على كل متداول استيعابها بشكل كلي. اكتشف في هذا المقال مفهومي الرافعة المالية والهامش وكيف يتم استخدامهما، واطلع على بعض الأمثلة الحقيقية لاستخدام الرافعة المالية في التداول لمعرفة كيفية عملها في الأسواق المالية.

تسمح الرافعة المالية ونظام الهامش للمستثمرين بامتلاك أصول يفوق حجمها حجم رأس مالهم، ما يؤدي إلى زيادة نسبة العائد-المخاطرة في كل صفقة. لذلك، يمكن أن تكون الرافعة المالية سيفاً ذا حدين؛ حيث يمكن أن يزيد المستثمر من أرباحه بشكل كبير، كما يمكن أن يؤدي ذلك إلى زيادة حجم الخسارة والخروج من السوق مبكراً.

تابع قراءة هذا المقال لمعرفة المزيد حول التداول بالهامش ومفهوم الرافعة المالية والفوائد التي توفرها للمستثمرين في الأسواق، بالإضافة إلى كيفية استخدامهما على منصة eToro للتداول.

نصيحة: كما هو الحال مع أي شكل من أشكال الاستثمار، لا يجب أن تتداول بمبلغ لا يمكنك تحمل خسارته. فالأسواقُ دائمًا ما تتضمن مخاطر وتقلبات غير متوقعة.

ما هي الرافعة المالية؟

يُقصد بالرافعة المالية استخدام الأموال المقترضة من وسيط مالي لزيادة العوائد المحتملة للاستثمار. تسمح الرافعة المالية للمستثمرين بشراء كمية أكبر من الأصول بكمية قليلة من رأس المال، مما قد يؤدي إلى تضخيم المكاسب أو الخسائر على حد سواء.

في حين أن الرافعة المالية يمكن أن تزيد من حجم الأرباح، إلا أنها تزيد أيضًا من حجم المخاطرة، ويمكن أن تتجاوز الخسائر مبلغ الاستثمار الأولي. لذلك، من الضروري أن يفهم المستثمرون المخاطر المرتبطة بالرافعة المالية وأن يستخدموها بحذر. يمكن لأساليب إدارة المخاطر المناسبة، مثل تحديد أوامر وقف الخسارة وتنويع المحفظة، أن تساعد في التخفيف من مخاطر الاستثمار والتداول بالرافعة المالية.

ما هو الهامش؟

يشير الهامش إلى مقدار المال الذي يحتاجه المتداول لإيداعهِ لدى وسيطهِ من أجل فتح مركز في السوق. يعمل هذا الإيداع كضمان للوسيط لتغطية أي خسائر محتملة قد تحدث أثناء التداول. يتيح التداول بالهامش للمتداولين زيادة مستوى انكشافِهم على أصل معين باستخدام الرافعة المالية، والتي تتيح للمتداولين التحكم في مراكز كبيرة برأس مال أقل.

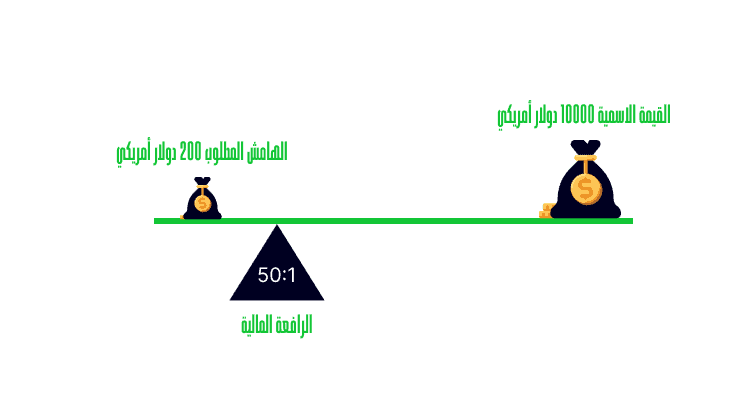

غالبًا ما يتم تفسير الهامش والرافعة المالية بنفس الطريقة، لكنهما لا يعنيان نفس الشيء في الواقع. الهامش هو المبلغ الفعلي للمالِ المطلوب لفتح مركز في السوق، بينما الرافعة المالية هي النسبة التي يمكن بها مضاعفة مبلغ رأس المال الذي يستخدمه المتداول وحجم مركزه. كلما قلَّ الهامش الذي يحتاجه المتداول إلا وزادت نسبة الرافعة المالية المتوفرة.

يمكن أن يختلف حساب الهامش بناءً على الأصل المحدد الذي يتم تداوله وحجم المركز. قد يكون لدى الوسطاء المختلفين متطلبات هامش وسياسات ضمان مختلفة، لذلك من الضروري للمتداولين التحقق من شروط وأحكام الوسطاء بعناية.

يجب أن يكون المتداولون على دراية بالمخاطر المحتملة التي ينطوي عليها التداول بنظام الهامش، حيث يمكن للرافعة المالية تضخيم كل من الأرباح والخسائر على حد سواء. من المهم أن يكون لديك فهم قوي لاستراتيجيات التداول بالهامش وإدارة المخاطر قبل الدخول في هذا النوع من التداول.

كيف يعمل التداول بالرافعة المالية؟

يمكنك زيادة حجم صفقاتك من خلال الرافعة المالية، عن طريق اقتراض أموال إضافية من الوسيط الخاص بك. يتم تحديد مقدار الرافعة المالية حسب كل وسيط، ونوعية الصفقة عند وقت تنفيذها. يمكنك إعداد حسابك للتداول عند مستويات الرافعة المالية الافتراضية أو استخدام وسيط يسمح لك بتعديل مقدار الرافعة المالية على أساس كل صفقة.

إذا كانت عملية التداول مربحة، فستكون دورة حياة الصفقة هي نفسها سواء كنت تستخدم الرافعة المالية أم لا. وسيتم تحويل أرباحك إلى رصيدك النقدي عند إغلاق المركز.

ومع ذلك، إذا كانت عملية التداول خاسرة، فيجب مراعاة مجموعة من العوامل الجديدة؛ حيث لا يريد الوسطاء أن تحتفظ بمركز قد يؤدي بك إلى خسارة أكبر من رصيد حسابك (الهامش الخاص بك).

إذا كنت ترغب في الاستمرار في الاحتفاظ بصفقة خاسرة، فقد يطلب منك الوسيط زيادة مستوى الهامش الخاص بك عن طريق إيداع المزيد من الأموال؛ يشار إلى هذا باسم “نداء الهامش”. وإذا لم تقم بإيداع أموال إضافية، فسيقوم الوسيط بخفض حجم مركزك لتقليل التعرض للمخاطر على المركز أو إغلاقه كليًا. وهذا ما يصطلح عليه بالإغلاق الاضطراري.

نصيحة: استخدام الرافعة المالية هو اقتراض أموال من الوسيط، لذلك، لا تنس احتساب تكلفة الرافعة عند التخطيط لتداولاتكَ، خاصة على الصفقات التي تنوي الاحتفاظ بها لمدة طويلة.

أمثلة على الرافعة المالية في التداول

في حالة أنك لم تستوعب بعدُ التداول بالرافعة المالية، إليك المثال التالي:

سنفترض أنك تعتقد أن سعر سهم Google سيرتفع خلال الأيام المقبلة، ولديك 100 دولار في حسابك، ولكنك تريد زيادة عائدك المحتمل.

إذا كان وسيطك يقدم رافعة مالية تبلغ 1:5، سيمكنك فتح مركز يصل إلى 500 دولار بهامش 100 دولار. إذا تضاعف سعر سهم Google من حيث القيمة، فستكون قيمة مركزك 1000 دولار، بدلاً من 200 دولار في حالة لم تستعمل الرافعة المالية. وفي حالة انخفضَ السعر بنسبة 10٪، فإن القيمة الإجمالية التي ستخسرها في صفقتك ستكون 50 دولارًا بدلاً من 10 دولارات.

إذا كان الحد الأقصى للرافعة المالية المعروضة هو 1:10، فإن إيداعًا بقيمة 100 دولار سيسمح لك بفتح مركز يصل إلى 1000 دولار.

وكمثال آخر، إذا كان لديك 1000 دولار في حسابك، وكنت تريد تداول أسهم Apple باستخدام الرافعة المالية، ستجد أدناه في الجدول الحجم المحتمل لمركزكَ، اعتمادًا على معدل الرافعة المالية المستخدم.

| الأموال المتاحة | الرافعة المالية | حجم المركز | تغيرُ الأسعار | حجم المركز الجديد | الأموال بعد تغير السعر |

|---|---|---|---|---|---|

| 1000 دولار | 1:2 | 2000 دولار | 10٪ -10٪ | 2200 دولار 1800 دولار | 1200 دولار 800 دولار |

| 1000 دولار | 1:5 | 5000 دولار | 10٪ -10٪ | 5500 دولار 4500 دولار | 1500 دولار 500 دولار |

| 1000 دولار | 1:10 | 10000 دولار | 10٪ -10٪ | 11000 دولار 9000 دولار | 2000 دولار 0 دولار |

نظرًا لأنك تقترض أموالًا من الوسيط لفتح مركز أكبر، ستدفع رسوم تمويل ليلية يجب مراعاتها خلال تداولك. هذه هي رسوم الفائدة المطبقة على حسابك على أساس يومي. كلما زاد حجم المركز، إلا وزادت الرسوم.

من خلال الرافعة المالية يمكنك زيادة حجم صفقاتك، عن طريق اقتراض أموال إضافية من الوسيط الخاص بك. يتم تحديد مقدار الرافعة المالية حسب كل وسيط، ونوعية الصفقة عند وقت تنفيذها.

يتم التداول باستخدام الرافعة المالية على eToro من خلال عقود الفروقات؛ التكاليف المرتبطة هي رسوم الفروقات السعرية المطبقة ورسوم التبييت. يمكنك العثور على مزيد من المعلومات التفصيلية حول هذا من هنا.

خاتمة

لا يؤثر التداول بالرافعة المالية على عملية اتخاذ القرار الاستثماري، وبالتالي إذًا فإن نسبة الربح والخسارة لديك ستبقى كما هي إذا لم تلجأ إلى استخدام الرافعة المالية. ومع ذلك، فإن الاختلاف الرئيسي يكمن في إجمالي الأرباح والخسائر، حيث يمكن تضخيم كل منهما.

على الرغم من أنه من الصعب أن تخسر أكثر مما تستثمر إلا أن الأمر يبقى واردًا ما دمت تستعمل رافعة مالية. يتضمن التداول بالرافعة المالية مخاطر مرتفعة، وقد لا تناسب جميع أنماط التداول. لذلك احرص على استخدام استراتيجية مختبرة مع إدارة مخاطر مُحكمة.

تعلم المزيد حول الرافعة المالية والتداول على أكاديمية eToro

الأسئلة الشائعة

- ما هي الحماية من الرصيد السلبي؟

-

الحماية من الرصيد السلبي هي خاصية حماية للعميل يقدمها بعض الوسطاء. وهي تضمن أن المتداولين لا يمكن أن يخسروا أكثر من الأموال التي يضعونها في حسابات الوساطة الخاصة بهم.

- كيف تتجنب تلقي نداء الهامش (Margin Call) عند التداول؟

-

ببساطة، لن تتلقى نداء الهامش إن لم تتداول عقود الفروقات CFDs. ولكن إذا اخترت تداول عقود الفروقات، تذكر أن التداولات حتى بدون رافعة مالية (Leverage) يمكن أن تؤدي إلى نداء الهامش. مع ذلك، يمكنك تصميم استراتيجية استثمارية منخفضة المخاطر لتقليل احتمالية حدوث ذلك. خيار آخر يتمثل في الاستعداد لتقلبات السوق عن طريق تمويل حسابك بأموال إضافية تعمل كحائل وقاية ضد انخفاض مفاجئ في الأسعار.

- كيف تعرف إذا كان حسابك في حالة نداء الهامش؟

-

يمكنك مراقبة مستويات الهامش الخاصة بك عن طريق مراقبة معلومات حساب تداولك. من المحتمل أن يرسل لك الوسيط الذي تتعامل معه رسالة إذا كان حسابك يقترب من مستوى نداء الهامش. من المهم ألا تتجاهل هذه الرسائل حتى تتجنب تلقيك لنداءِ الهامش.

هذه المعلومات هي لأغراض تعليمية فقط ولا يجب أن تُؤخذ على أنها نصيحة استثمارية أو توصية شخصية أو عرض أو طلب شراء أو بيع أي أدوات مالية.

تم إعداد هذه المواد من دون الأخذ في الاعتبار أي أهداف استثمارية أو وضع مالي معين ولم يتم إعدادها وفقًا للمتطلبات القانونية والتنظيمية لتشجيع البحوث المستقلة. لا تقدم eToro جميع الأدوات والخدمات المالية المشار إليها وأي إشارات إلى الأداء السابق لأداة مالية أو مؤشر أو منتج استثماري آخر، لا ينبغي اعتبارها مؤشرًا موثوقًا على النتائج المستقبلية.

لا تقدم eToro أي تعهدات ولا تتحمل أي مسؤولية فيما يتعلق بدقة أو اكتمال محتوى هذا الدليل. تأكد من فهمك للمخاطر التي ينطوي عليها التداول قبل المخاطرة بأي رأس مال. لا تخاطر أبداً بأموال لا تستطيع تحمل خسارتها.